私は東京で生活を始めて36歳の今までずっとフリーランスで仕事をしている。

資産形成をするようになったのは30歳を過ぎたタイミングからだった。20代半ばから年収500万〜800万ほどと同年代と比べて結構稼げていたのだが、稼いだ分だけお金を使っていた。

個人の資産形成において最適解はインデックスの積立て投資というのが私の結論になる。万人におすすめできる投資手法。

備忘録をかねて、私のiDeCoとNISAの運用を公開する。

インデックス投資が最適解だとはいえ、ここまでに紆余曲折があった。あくまで個人の体験記として読んでほしい。

ビルトです。資産形成につながる内容を発信しています。

【iDeCo】老後資金はiDeCoに全振り

iDeCoの制度をざっと解説

(NOTION AI)iDeCo(イデコ)は、「個人型確定拠出年金」の愛称です。

これは、将来のために今からお金を貯めていく制度のことです。

簡単に言うと、毎月決まった金額を積み立てて、その資金を株式や債券などに投資して増やしていく方法です。

普通の貯金と違うところは、税金の優遇があることです。つまりiDeCoで積み立てたお金は、税金が安くなるという特典があります。ただし、このお金は原則として60歳になるまで引き出すことができません。老後の生活のためにしっかりとお金を貯めておくという目的があるからです。

長い時間をかけて複利(利子に利子がつく仕組み)の効果で、予想以上にお金が増えていきます。

将来の自分のために、コツコツとお金を育てていく仕組みだと考えてください。

| 制度の仕組み | ・個人が自由に運用商品を選択して積立 ・掛け金は毎月定額で拠出 ・運用益は非課税で再投資 ・60歳以降に年金または一時金として受取 |

| ◯メリット | ・掛け金が全額所得控除 ・運用時の利益が非課税 ・資産保護制度 (死亡時 : 死亡一時金として遺族に支払われる) (破産時 : 債権者からの差し押さえ対象外) |

| ▲デメリット | ・原則60歳まで引き出し不可 ・受取時に課税対象(税制優遇あり) ・毎月の口座管理手数料が必要 ・加入条件や拠出限度額の制限あり ・商品の選択肢が限定的 |

始めた経緯と積立て方針

私がiDeCoを始めたきっかけは、2019年に話題になった老後資金2,000万円問題だった。30歳を過ぎた頃。それまで家計簿もつけず、口座にあるお金は全て使っていい貯金のようなものだと考えていた私は老後資金について考えた。

証券会社についても複利についても知らない当時、品川と新宿に店舗があったイオン銀行でiDeCoを始めた。対面でのやり取りに安心感を感じたし、イオン銀行は潰れなさそうという理由から。今では考えられないけど投資初心者はこの辺りを気にしていた。

月額5万円にすることにした。年間60万円、30年で1,800万円と計算した。

口座からの引き落としは、貯金習慣のない私には良かった。その後3年半ほどで元金で約220万円が貯まった。

2022年になって書籍とYouTubeでお金について学び直した現在は、

- マネックス証券

- eMAXIS SLIM 全世界株式(オール・カントリー)

- 月額2万

でiDeCoをやっている。

老後の資産額シミュレーション

30代前半で、まとまった金額を積み立てれたことのメリットがデカい。iDeCoを始めた当時の私を褒めてあげたい。

2020年からの株高もあってiDeCoの資産額は順調に増えて370万ほどになっている。

「初期投資額370万円、毎月2万円」でMINKABUで資産運用シミュレーションをしてみる。

- 想定利回り5%、7%

- 投資期間25年(60歳時点)、投資期間30年(65歳時点)

の4パターン。

【利回り5%想定】

- 想定利回り5%

- 投資期間25年(60歳時点)

- 想定利回り5%

- 投資期間30年(65歳時点)

【利回り7%想定】

- 想定利回り7%

- 投資期間25年(60歳時点)

- 想定利回り5%

- 投資期間30年(65歳時点)

この資産額シミュレーションをした時点で、この執筆する意味は9割方果たした気分でいる。

このまま月2万円の積立てを続けていけば老後資金の目処が立つ。言い換えると現在の心配事が一つ減ることでもある。

投資初期での資産額の積み上げ、複利の力は偉大だ。

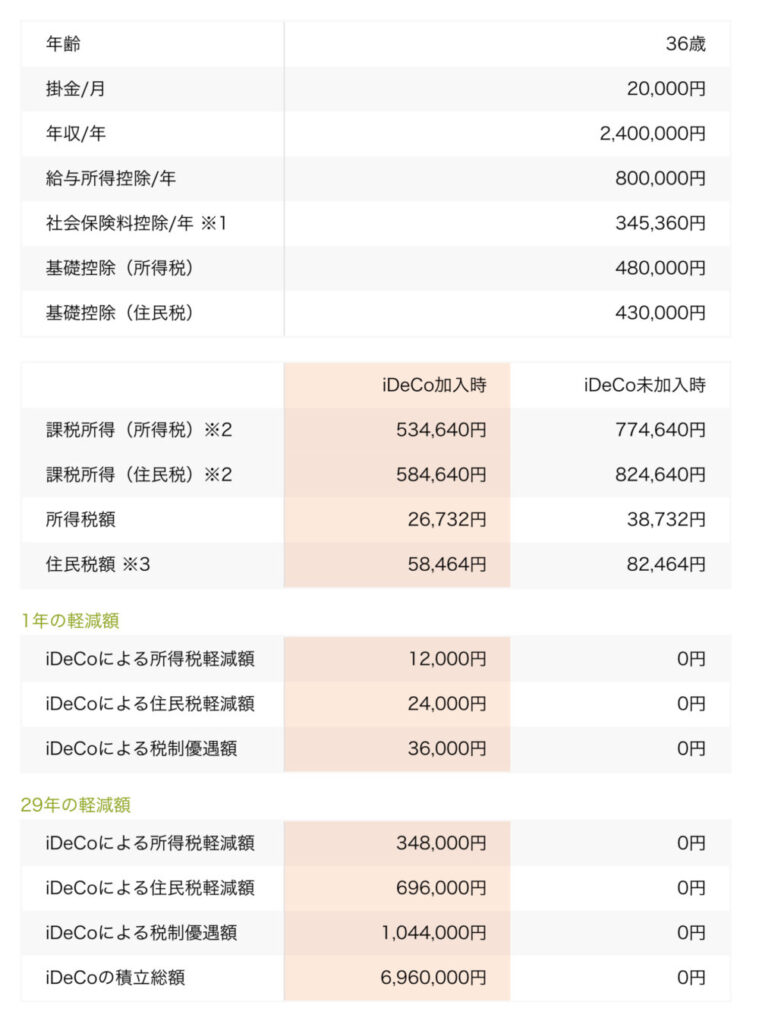

年収240万円での節税額シミュレーション

役員貸付金として私の法人に400万ほど資金を入れている。このお金はいつでも引き出し可能。私個人としてじゃ給与をあまり必要としていない状況となる。

iDeCo公式サイトでシミュレーションしてみた。

iDeCoによる節税額 36,000円

- 年収 240万円

- 年間掛金 24万円

年間の節税額は、36,000円となる。

年収が多いほどiDeCoの所得控除のメリットは多いんだけど、私の年収ほどだったら税制面のメリットはあまり感じられない。

iDeCoまとめ

私がマネックス証券にしている理由は、eMAXIS SLIM 全世界株式(オール・カントリー) を選べるから。老後まで積み立てるには全世界の投資先がいいと思っている。一番の投資成績にはならなくても80点の成績にはなる。

あと、マネックス証券ではiDeCoしかやらない。NISAなどでは別の証券会社を使う。マネックス証券にログインするには面倒くさいし、iDeCoの資産額の確認は月一回でいい。ほったらかしで金額は気にしないくらいでちょどいい。

60歳まで資金を引き出せないのは私にとってメリットとすら感じている。あくまで老後資金で割り切っている。月2万の積立てを淡々と続けるだけ。

ただ多くの人がiDeCoを躊躇う理由は資金拘束だろうから、積立ては無理のない範囲でやるのがいい。

【NISA】

投資初期の紆余曲折

お金の勉強を始めた時YouTubeを見まくった。どのYouTuberもおすすめしている楽天証券とSBI証券を開設した。いいと思ったものは即行動に移す。

あと高配当株目当てで、日本株の個別株、海外ETF(VYM、HDV、SPYD)を分散で購入していた。

日本の個別株を調べることには興味が持てたし、配当金が振り込まれる嬉しさはあったけど結局やめた。高配当株に目がいって調べるのにも情報収集にも時間がかかる。私のような少額投資では高配当株のメリットをさほど感じれなかった。

SBI証券と三井住友カード

現在は、

- SBI証券

- 月5,000円を定額買付

- eMAXIS SLIMシリーズの全世界と米国株式(S&P500)を50%ずつ

- 三井住友ゴールドカードで支払い(ポイント1%)

でNISAをやっている。

あくまでNISAはおまけ。NISAだと、お金のピンチ、さらなる投資チャンスがあった時、NISA積立て資金を取り崩してしまう自信がある。だから資金拘束のあるiDeCoをやっている。

家計簿アプリのMoneyForwardでSBI証券を連携して、資産額というか株価の上がり下がりを見ている。ふーん程度で十分。

三井住友カードのお得さと、NISAでのポイント付与欲しさで、三井住友ゴールドのいわゆる100万円修行をした。ゴールドカードのメリット以上に、100万円の支払いに財布の紐が緩んだデメリットを感じている。

三井住友カードはノーマルで十分。

【まとめ】資産運用の最適解はインデックス投資

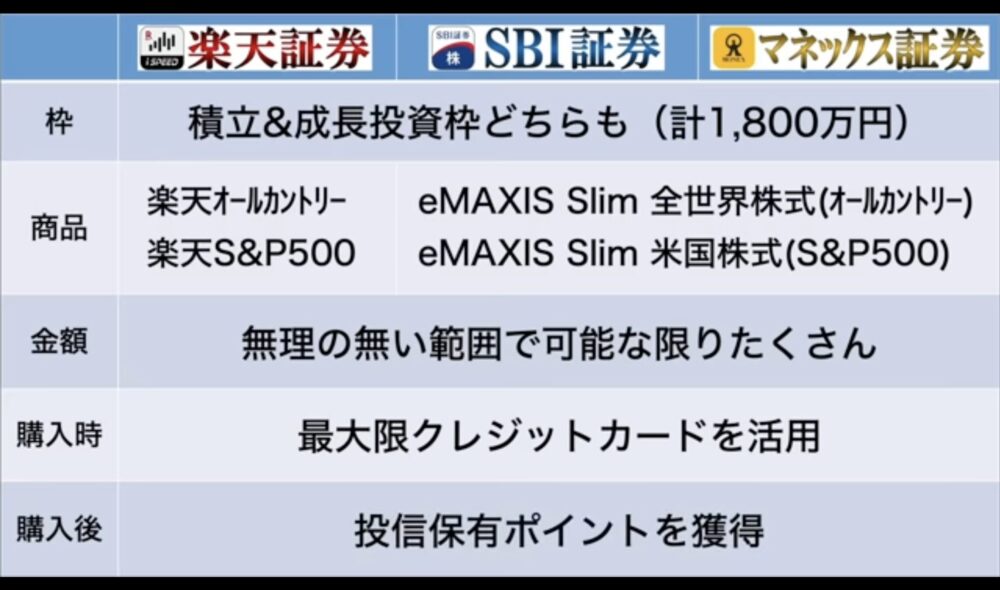

がまぐち夫婦の節約チャンネル

私が日々見ているYouTubeチャンネルを引用させていただく。

がまぐち夫婦の節約チャンネル新NISAにはその制度上、一般的に最適解といわれる活用法が存在します。

楽天やSBIなどの優良なネット証券でNISA口座を開設し、

積立て&成長投資枠ともに、

全世界または米国の指数に連動する低コストなインデックスの投資信託を、

無理のない範囲で可能な限りたくさん購入していく。

その際可能な限りクレジットカードで投資しポイントを獲得する。

その上で投信保有ポイントまでしっかりゲットする。

これが現状、合理的なNISA戦略と言われています。

私はiDeCoでいく(月2万積立て)

がまぐちチャンネルの通り、NISA戦略の最適解は出ているしインデックス投資が99%の人の最適解にもなっている。

だが私の場合、本業の仕事はずっと続けていきたいし不動産事業でも資産を増やしていきたい。

個人の資産形成においては老後の不安をなくすことが第一。そのためのiDeCo。

iDeCoの資産額シミュレーションは定期的に見ていきたい。この記事は私自身のために書いてあるとも言える。月2万の積立てによる資産形成の安心感は計り知れない。